ИГОРЬ ВОЛОСОВ, заместитель руководителя проекта «СПАРК-Интерфакс», к.э.н.

Оценка отраслевых рисков в деятельности малого и среднего бизнеса является одним из важных элементов риск-менеджмента при деловых операциях с субъектами МСП. Между тем отраслевая статистика по МСП остается достаточно ограниченной. Росстат и ЦБ предоставляют лишь небольшое число показателей, непосредственно характеризующих их деятельность. В этой связи отслеживать потенциальные отраслевые риски целесообразно как на основе имеющейся официальной статистики по МСП и общих тенденций развития соответствующего сектора, так и с использованием специфических индикаторов риска для этих предприятий, которые позволяет рассчитать функционал СПАРК-Интерфакс.

Выявление наиболее уязвимых отраслей может осуществляться по двум основным критериям: общей численности МСП, находящихся в зоне риска, и уровню такой уязвимости, который определяется удельным весом рисковых компаний в общей численности. Список отраслей с наибольшим количеством уязвимых компаний малого и среднего бизнеса практически не изменяется, поскольку зависит от сложившейся структуры экономики. По числу МСП со Сводным индексом СПАРК-Интерфакс «Высокий риск» традиционно лидируют оптовая торговля (144,5 тыс.), строительство (112,9 тыс.), деятельность профессиональная, научная и техническая (88,0 тыс.), операции с недвижимостью (80,8 тыс.), розничная торговля (55,4 тыс.). (Сводный индикатор риска «СПАРК-Интерфакс» является совокупной оценкой аналитических показателей (Индекс должной осмотрительности, Индекс финансового риска, Индекс платежной дисциплины), а также Статуса компании (состояние ликвидации, банкротства и пр.).

Между тем особый интерес представляет анализ отраслевой доли МСП, которые имеют оценку «Высокий риск» по Сводному индексу СПАРК-Интерфакс. Данный показатель и определяет вероятность того, что компания из соответствующей отрасли может оказаться в зоне риска. Если взять его за основу, то можно отранжировать сектора по уровню данного индикатора, от более уязвимых к менее уязвимым. При этом разброс уровней риска оказывается весьма значительным – от 20% в производстве компьютеров, электронных и оптических изделий до 70% в добыче металлических руд.

В то же время уровень сводного индикатора нужно рассматривать в качестве отправной точки для анализа отраслевых рисков МСП. Его необходимо также дополнить изучением таких показателей, как динамика оборота, кредитования, просроченной задолженности по кредитам, банкротств, регистраций МСП и др. Немаловажную роль может сыграть и анализ развития соответствующих секторов, в которых на малый и средний бизнес приходится подавляющее количество предприятий. Все это должно позволить сформировать сбалансированную картину слабых и сильных сторон в деятельности отрасли, в которой оперируют МСП, и оценить потенциальные риски.

ТОП-10 наиболее уязвимых отраслей в деятельности МСП по Сводному индексу СПАРК-Интерфакс «Высокий риск»

Источник: рассчитано по данным ЦБ и СПАРК-Интерфакс

Источник: рассчитано по данным ЦБ и СПАРК-Интерфакс

Добыча металлических руд «лидирует» с большим отрывом по уровню рисков МСП, действующих в этой отрасли. Определяющее влияние на показатели оказывают компании золотодобычи, на которые приходится более 80% соответствующих предприятий. Высокий уровень Сводного индекса связан в основном с неустойчивым финансовым положением отраслевых МСП. Около 62% компаний имеют Индекс финансового риска (ИФР) «Высокий риск», то есть вероятность утраты ими платёжеспособности в краткосрочной перспективе весьма высока. Между тем отрасль входит в ТОП-5 по уровню проникновения кредитования, составляющего 51%, что на 16 процентных пунктов превышает показатель в среднем по МСП России.

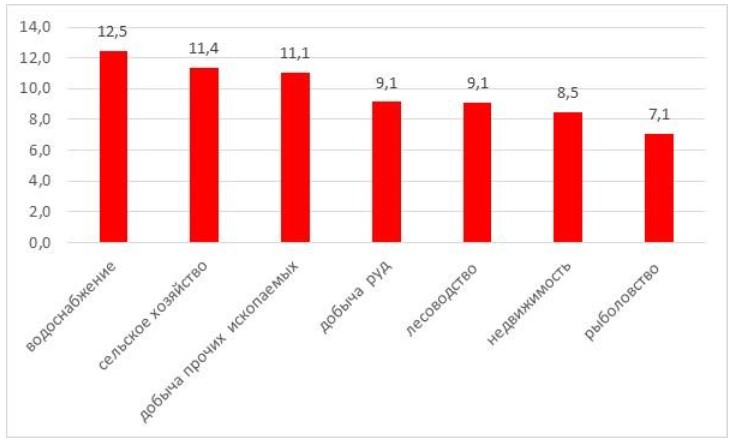

Хотя МСП в добыче металлических руд поддерживают хорошую дисциплину в обслуживании кредитов (просрочка в 3,9% остается ниже общероссийского индикатора), интерес банков к кредитованию отрасли резко снизился. Объем новых кредитов малому и среднему бизнесу, по данным ЦБ РФ, сократился на 34% в 2023 г. и на 52% в янв.-мае 2024 г., что очевидно связано с финансовой неустойчивостью многих компаний. В частности, число предприятий в состоянии банкротства на 1000 МСП сектора составляет 9,1 по сравнению с 6,1 в целом по малому и среднему бизнесу России.

Тем не менее в динамике развития отрасли остается ряд положительных факторов, которые в ближайшее время могут повлиять на улучшение ситуации. МСП отрасли демонстрируют высокие темпы роста оборота, который увеличился на 42% в 1 кв. 2024 г. (на 92% в 2023 г.) Улучшается и динамика развития всего сектора. Начался постепенный рост добычи золотосодержащих руд, отраслевой финансовый результат (прибыли минус убытки) вырос за 5 мес. текущего года в 1,7 раза, тогда как уровень долгового бремени более чем в 2 раза ниже по сравнению с индикатором в среднем по России.

Число предприятий в состоянии банкротства на 1000 МСП сектора, по состоянию на август 2024 г.

Источник: рассчитано по данным СПАРК-Интерфакс

Вторую строчку в списке наиболее уязвимых отраслей занимает добыча прочих полезных ископаемых, 59% МСП которой имеет Сводный индекс «Высокий риск». Более 90% отраслевого малого и среднего бизнеса занято в добыче камня, песка и глины, то есть непосредственно завязано на строительный комплекс. Финансовое положение 54% предприятий оценивается как неустойчивое с потенциальными рисками утраты платежеспособности. В то же время МСП отрасли продолжают активно кредитоваться. Предоставление новых кредитов МСП сохранило темпы прироста на уровне 31% в янв.-мае 2024 г., хотя и оставалось ниже среднероссийского индикатора для малого и среднего бизнеса (40%). Приемлемыми выглядят как уровень просрочки по кредитам в 4,4%, на 0,4 процентных пункта ниже, чем в среднем по МСП России, так и долговая нагрузка всего сектора (в 2,3 раза ниже).

Поскольку МСП представляют более 4/5 предприятий сектора, ряд важных факторов их потенциальной уязвимости можно отследить и по динамике общеотраслевых показателей. Финансовый результат упал на 4% по итогам 5 месяцев 2024 г. на фоне прироста на 14% по России. Выпуск продукции снизился почти на 2% в первой половине года. Отраслевые предприятия имеют серьёзные проблемы с регулированием кредиторской и дебиторской задолженности. Доля просрочки кредиторской задолженности в ее общей сумме достигает 24%, что в 6 раз выше среднероссийского индикатора. К тому же, с учетом ожидаемого замедления развития строительного комплекса эти проблемы развития МСП отрасли могут обостриться.

Высокий уровень отраслевой уязвимости сложился у МСП, занимающихся рыболовством и рыбоводством. Существенным негативным фактором является неустойчивое финансовое положение предприятий. Почти половина из них может столкнуться с утратой платежеспособности, как показывает Индекс финансового риска СПАРК-Интерфакс. Число предприятий в состоянии банкротства на 1000 МСП сектора в 7,1 на 1,0 процентный пункт выше среднероссийского индикатора. Только 67% МСП отрасли были прибыльными по сравнению с 81% в целом по малым и средним предприятиям России. Проблемы сектора связаны с медленной адаптацией бизнеса к новым экономическим реалиям. По итогам 2023 г. финансовый результат всего сектора оставался на 18% ниже уровня 2022 г. Хотя финансовые результаты имеют тенденцию к постепенному улучшению, рентабельность активов остается на невысоком уровне (6% в янв.-мае 2024 г.). Негативную динамику вновь демонстрирует выпуск рыбной продукции.

Между тем в прошлом году отмечался бум в кредитовании малого и среднего бизнеса в рыболовстве, который сменился на противоположную тенденцию. За 5 мес. 2024 г. объем новых кредитов малому и среднему бизнесу упал на 10% по сравнению с тем же периодом год назад. Около 46% МСП отрасли привлекают кредитные ресурсы, что на 10 процентных пунктов выше, чем в целом по России. Предприятия по-прежнему поддерживают высокую дисциплину в обслуживании кредитов с уровнем просрочки лишь в 0,3%, хотя в целом по всему сектору уровень долговой нагрузки уже почти в 4 раза превышает среднероссийский показатель.

Четвертое место в списке наиболее уязвимых отраслей заняла почтовая связь и курьерская деятельность. При этом ее основные риски связаны не с плохим финансовым положением, а прежде всего с частым использованием данного ОКВЭД для создания «технических» компаний. Доля компаний с Индексом должной осмотрительности «Высокий риск» достигает 41%, тогда как соответствующий показатель по Индексу финансового риска не превышает 10%. Около 80% малых и средних предприятий отрасли были прибыльными по итогам прошлого года. Число компаний в состоянии банкротства на 1000 МСП сектора составляет 0,9, что почти в 7 раз ниже индикатора по малому и среднему бизнесу России.

Другой особенностью этой отрасли является очень низкий уровень кредитного проникновения. Только пятая часть ее МСП пользуются кредитами. В этой связи отраслевой малый и средний бизнес активно кредитуется банками. Объем новых кредитов вырос на 37% в 2023 г. и на 19% в янв.-мае 2024 г. Однако уже сейчас МСП отрасли сталкиваются с серьёзными проблемами в их обслуживании. Доля просроченной задолженности по кредитам подскочила с 5,0% в конце 2023 г. до 8,8% в мае.

Тем не менее почтовая связь и курьерская деятельность сохраняют хороший потенциал для снижения оценки отраслевой уязвимости благодаря активному развитию услуг доставки. Оборот МСП уверенно растет (на 43% в 1 кв. 2024 г.). Предприятиям удается поддерживать в хорошем состоянии расчеты по кредиторской и дебиторской задолженности. В секторе отмечается бум регистрации новых МСП, число которых на 1000 действующих достигло 237,5 фирм по сравнению с 52,0 предприятий в целом по России.

Водоснабжение, водоотведение, организация сбора и утилизации отходов, деятельность по ликвидации загрязнений завершают список ТОП-5 наиболее уязвимых отраслей при кредитовании МСП. Около 73% компаний сектора приходится на сбор и переработку отходов и вторичного сырья, которые и обусловливают завышенную долю МСП со Сводным индексом «Высокий риск» в 48%. При этом именно неустойчивое финансовое положение значительного количества компаний является основной причиной такой оценки рисков. Количество банкротств МСП на 1000 компаний достигает 12,5 предприятий, что более чем 2 раза выше средних показателей. Достаточно вяло увеличивается оборот МСП (на 6% в 2023 г. и на 10% в 1 кв. 2024 г.), что может говорить об ограниченном потенциале отраслевого бизнеса.

Около 44% МСП привлекают кредитные ресурсы, причем имеют низкую долю просроченной задолженности по кредитам. Хотя уровень долгового бремени всего сектора остается не выше среднероссийских индикаторов, бум в кредитовании мало затронул предприятия этой отрасли. Прирост новых кредитов малому и среднему бизнесу в прошлом году и в янв.-мае 2024 г. не превышал 4%.

Если оценивать позиции МСП по совокупным показателям всех компаний в водоснабжении и переработке отходов (70% из них входят в реестр МСП), то факторы уязвимости сектора становятся еще более очевидными. При низкой рентабельности активов (менее 4% за 5 мес. 2024 г. по сравнению с 7% в России), сектор характеризуется серьёзными проблемами в регулировании кредиторской и дебиторской задолженности. Доля просрочки в общей задолженности выше соответственно в 2,9 и 4,6 раза среднероссийских индикаторов. Более того, более 55% компаний были убыточными по итогам янв.-мая 2024 г.

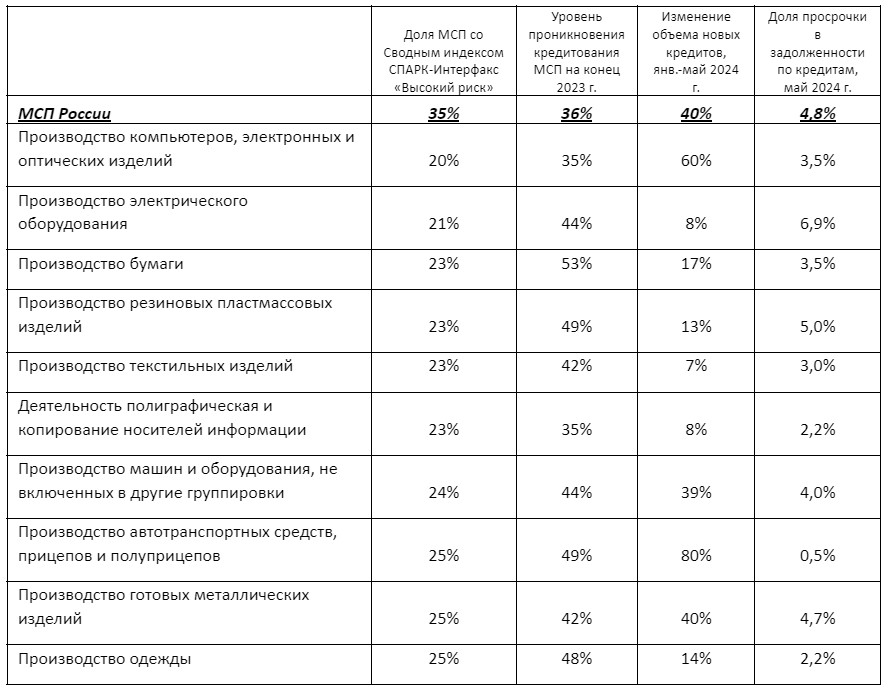

Наименее уязвимые отрасли в деятельности МСП представлены в основном обрабатывающей промышленностью. Очевидным лидером является производство компьютеров, электронных и оптических изделий, что не может не отражаться на показателях кредитования отрасли. Объем новых кредитов МСП вырос на 47% в 2023 г. и на 60% в янв.-мае 2024 г. при сохранении высокого уровня платежной дисциплины в их обслуживании. В то же время ряд отраслей из этого списка также имеют некоторые показатели, повышающие риски кредитования, на которые следует обращать внимание. Например, завышенная доля просрочки по кредитам в производстве электрического оборудования и значительный удельный вес убыточных МСП в производстве одежды.

ТОП-10 наименее уязвимых отраслей в деятельности МСП по Сводному индексу СПАРК-Интерфакс «Высокий риск»

Источник: Рассчитано по данным ЦБ и СПАРК-Интерфакс

Источник: Рассчитано по данным ЦБ и СПАРК-Интерфакс

Таким образом, даже в условиях ужесточения кредитно-денежной политики темпы кредитования МСП практически не снизились (с 42% в 2023 г. до 40% янв.-мая 2024 г.). Это может говорить о сохранении существенного потенциала в кредитовании малого и среднего бизнеса. В то же время еще отмечаются значительные отраслевые различия как в уровне кредитного проникновения, так и показателях риска, которые характерны для их МСП.