ИГОРЬ ВОЛОСОВ, заместитель руководителя проекта «СПАРК-Интерфакс», к.э.н.

Шумный уход известных западных брендов из России не мог не внести изменений в расстановку игроков в сегменте деятельности иностранных компаний на российском рынке. При всей сложности оценки тенденций трансформации иностранного бизнеса в России уже можно с уверенностью говорить о нарастании деловой активности китайских компаний, предприятий стран СНГ, а также предпринимателей из других дружественных государств. Между тем компании с собственниками из «недружественных стран», понеся значительные потери, продолжают в целом сохранять ведущие позиции в сегменте иностранного предпринимательства.

Анализ отчётности по международным стандартам бухгалтерского учета, а также управленческой отчетности компаний мог бы дать полную картину складывающихся тенденций. Вместе с тем такая возможность отсутствует в связи с тем, что отчетность по МСФО имеется лишь у крайне ограниченного числа компаний, тогда как управленческая отчётность является внутренним документом, не подлежащим раскрытию. В этой связи единственным индикатором, доступным для оценки, становится отчетность компаний по РСБУ, которая тем не менее может позволить отследить наиболее общие изменения. При этом представляется достаточным ограничить изучение проблемы показателями работы только компаний, имеющих ОКФС «Иностранная собственность», которые и определяют развитие ситуации (их в 2,6 раза больше, чем юрлиц с ОКФС «Смешанная российская и иностранная собственность»). На основе использования функционала «СПАРК-Интерфакс» были проанализированы доступные данные ЕГРЮЛ, ФНС, Росстата и других источников, сформированы путем экспертных оценок соответствующие выборки, которые легли в основу полученных выводов.

Тенденция к стабилизации численности

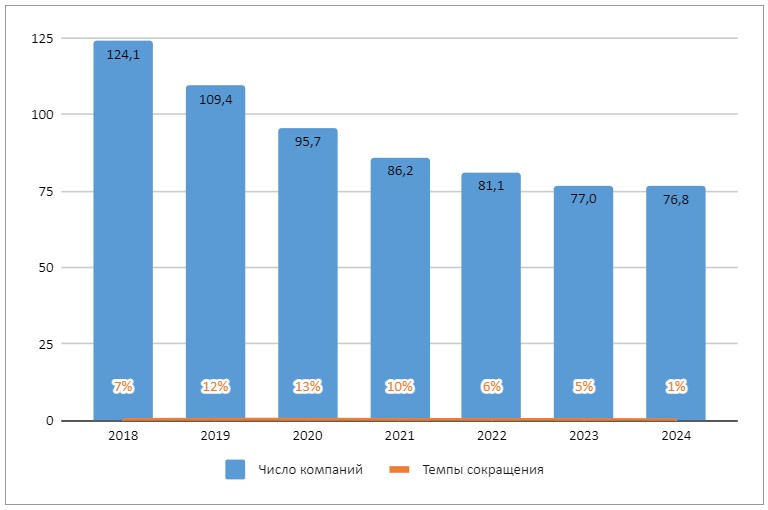

По данным «СПАРК-Интерфакс», на конец апреля 2024 г. в России работали около 77 тыс. компаний, собственники которых были зарегистрированы за рубежом. В последние годы число компаний снижалось быстрыми темпами. Пик сокращений пришелся на 2019-2021 гг., в течение которых число компаний упало на 32% по сравнению с 2018 г. В 2022-2023 гг. темпы замедлились почти вдвое, составив в первые четыре месяца текущего года менее 1% на годовом уровне.

Динамика количества иностранных компаний, имеющих ОКФС «Иностранная собственность», в России в 2021-2023 гг.*

*компании с ОКФС «Иностранная собственность»

Источник: рассчитано по данным Росстата и «СПАРК-Интерфакс»

Тренд стал следствием, прежде всего, активной «деофшоризации» российского бизнеса, которая оставалась основным драйвером и в 2022-2023 гг. Этот процесс стимулировался и ужесточением регулирования в самой России, и расширением санкций против российских компаний на Западе. В результате закрылись фирмы, которые только на бумаге имели иностранных собственников, а на самом деле были частью российских корпоративных цепочек.

Динамика численности иностранных компаний и темпы их сокращения позволяют прийти к выводу, что активный этап процесса «деофшоризации» фактически завершен. Те российские компании, которым стало невыгодно сохранить иностранные структуры собственности, уже их ликвидировали. Оставшаяся часть бизнеса, включая некоторые крупные холдинги, продолжают занимать выжидательную позицию, которая может измениться под влиянием серьезных изменений в регулировании как в России, так и за рубежом.

Между тем одни только данные по изменениям в численности компаний практически ничего не дают для понимания экономических тенденций, развивающихся в сегменте иностранного бизнеса в России. В частности, на малые предприятия среди иностранных фирм приходится около 69%, на микропредприятия – 24%. Крупный и средний бизнес, который и определяет динамику экономических показателей этого сегмента, представлен лишь 4% и 3% соответственно.

Процесс передела рынка

Реальные тенденции, складывающиеся в деятельности иностранных компаний в России можно попытаться оценить на основе анализа показателей финансовой отчетности за 2021-2023 гг. При этом целесообразно учитывать результаты только тех компаний, которые раскрывают как данные баланса, так и отчета о финансовых результатах. Обоснованность такого похода во многом определяется тем фактором, что юридические лица, предоставляющие неполную финансовую отчётность либо вообще ее не раскрывающие, не ведут, как правило, серьезной хозяйственной деятельности, являясь лишь «транзакционными» единицами.

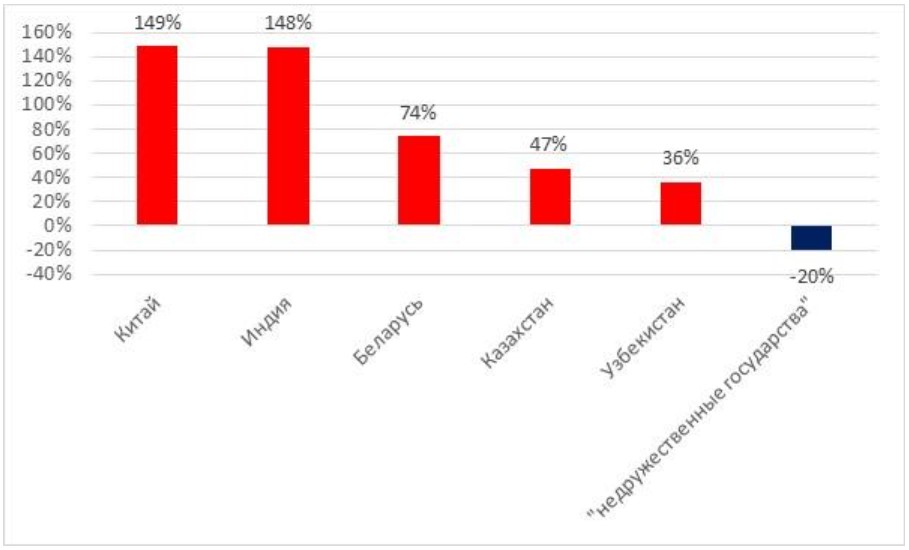

Экспертные оценки, сделанные на основе финансовой отчетности с использованием функционала «СПАРК-Интерфакс», показывают, что совокупная выручка иностранных компаний в 2023 г. могла сократиться на 15% по отношению к 2021 г. Уход с рынка или снижение активности предприятий с собственниками из «недружественных стран» обеспечил возможности для взрывного роста выручки компаний из дружественных государств. Безусловным лидером стали представители китайского бизнеса, увеличившие выручку в 2,5 раза. Его доля в выручке возросла почти в 3 раза до 11%. На страновом уровне китайские компании стали ведущими игроками на российском рынке, обогнав по выручке предприятия с собственниками из Германии, Нидерландов и Кипра, которые были лидерами в 2021 г.

Выручка компаний с собственниками из СНГ увеличилась на 36%, а доля – с 5% до 8%. При это опережающими темпами росла выручка бизнеса Беларуси (на 74%), Казахстана (на 47%), Узбекистана (на 36%). Заметно активизировались индийские компании, показав прирост выручки в 2,5 раза.

Оценка изменения объема выручки компаний, имеющих ОКФС «Иностранная собственность», в России по странам регистрации владельцев в 2021-2023 гг.

Источник: экспертные оценки, сделанные на основе данных и функционала «СПАРК-Интерфакс»

Сокращение выручки компаний с собственниками из «недружественных стран» могло составить около 20%. Поскольку на них все еще приходится 60% активов и выручки иностранных фирм в России, стоимостные объемы падения были весьма значительны. По существу на «западников» пришлось более 80% совокупного сокращения выручки в 2023 г. по отношению к 2021 г. При этом по-прежнему достаточно высок удельный вес компаний с собственниками из этих стран, которые являются структурами крупных российских холдингов (около трети выручки и активов этой группы). Если учесть показатели только компаний с выручкой более 25 млрд. руб. с «российскими корнями», то снижение выручки предприятий с собственниками из «недружественных стран» достигло бы 27%.

Ставка на торговые операции

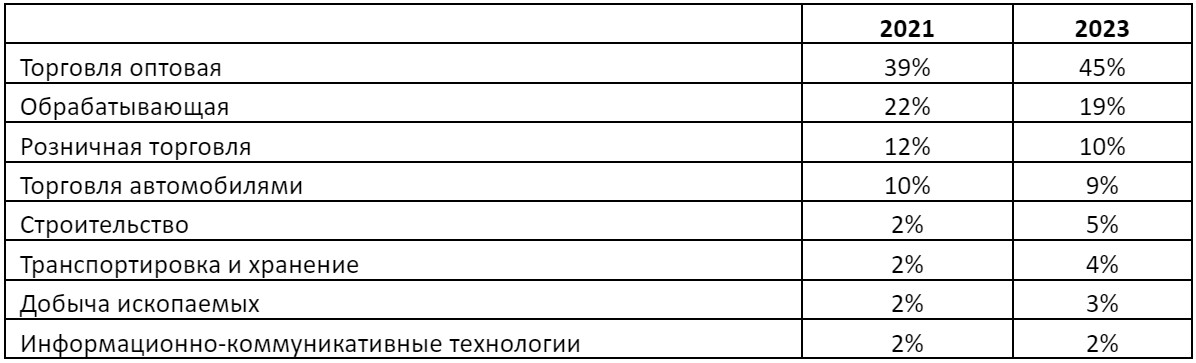

Изменения в деятельности иностранных компаний с собственниками из различных стран не могли не отразиться и на отраслевых приоритетах. Наиболее заметным сдвигом стало увеличение доли в выручке компаний оптовой торговли, которая выросла с 39% в 2021 г. до 45% в 2023 г. Заметные потери понесла обрабатывающая промышленность, удельный вес которой снизился на 3 процентных пункта, что во многом было вызвано процессом редомициляции некоторых крупных российских структур, а также передачей ряда западных автомобилестроительных активов российским собственникам.

Оценка отраслевых приоритетов компаний, имеющих ОКФС «Иностранная собственность», в России в 2021-2023 гг., доля в выручке

Источник: экспертные оценки, сделанные на основе данных и функционала «СПАРК-Интерфакс»

Источник: экспертные оценки, сделанные на основе данных и функционала «СПАРК-Интерфакс»

Доля розничной торговли снизилась с 12% до 10%, что могло быть результатом перерегистрации владения ряда российских операторов на национальные компании, проблем логистики импортных товаров, закрытия части магазинов известных международных брендов, а также существенным укреплением конкурентных позиций российских ритейлеров. Торговля автомобилями сократила долю до 9%, что, по-видимому, было обусловлено проблемами с импортом машин ведущих мировых автоконцернов.

Заметно прибавили строительство (рост доли с 2% до 5%), которое успешно развивалось в последние годы благодаря серьезной государственной поддержке. В выигрыше оказался и транспортный сектор, получивший новые стимулы для развития в ходе активной трансформации географической структуры экспортно-импортных связей.

Уйти, чтобы остаться?

Ожидаемое снижение совокупной выручки иностранных компаний в 2023 г. по отношению к 2021 г. не сопровождалось соответствующим сокращением активов. Более того, экспертные оценки показывают, что активы компаний с собственниками из «недружественных стан» могли даже увеличиться. Оценки показывают, что их прирост мог составить почти 7%. То есть речь может идти о тактике временного ограничения частью иностранного бизнеса деловых операций при стремлении сохранить присутствие на рынке.

Между тем очевидным следствием освобождения места на рынке уже стала экспансия российских предпринимателей, а также компаний из дружественных государств. Вопрос о том, сумеют ли международные бренды вернуться на российский рынок в будущем, сохранив конкурентоспособность своей продукции, остается открытым.